- 所有资产的总回报率与经济增长率的关系如何?如果资产回报率真的比经济增速高,究竟高多少?

- 资产回报率从长期来看是不是在下降?

- 哪一种大类资产的长期回报率更高?

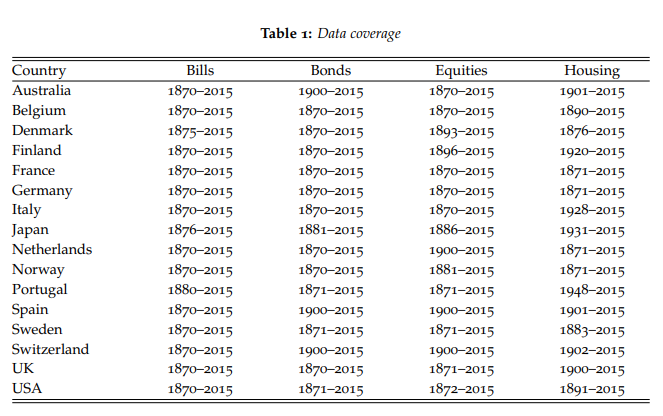

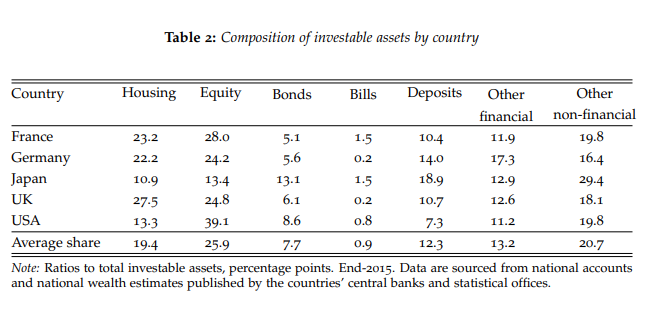

最近读到的一篇论文 The Rate of Return on Everything, 1870–2015 总结了 16 个发达国家从 1870 年到 2015 年之间的股权、房地产、债券、国库券的年回报率数据,对上面的这些关键问题作出回答。这篇论文包含附录长达一百多页,要读完并不容易,所以在此简要总结论文里的主要结论。

风险资产

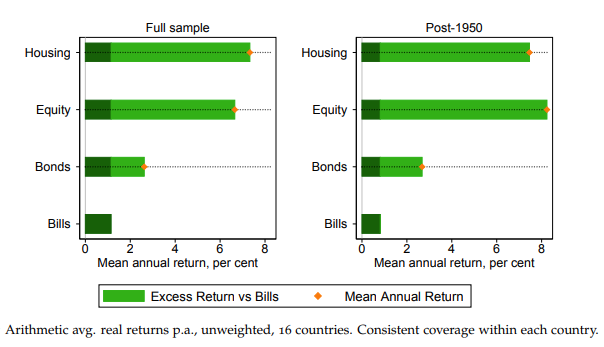

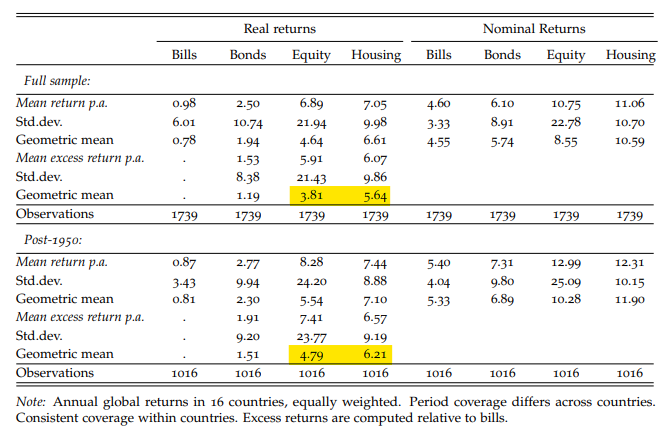

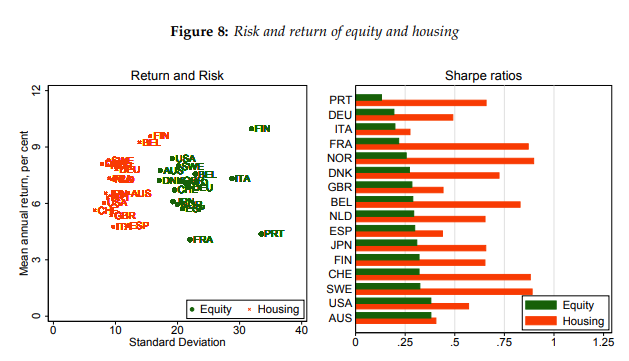

住宅房地产和股权的年回报率相当(7%)。在二战之前,房地产的回报率高于股权;战后,股权的平均回报率高一些,但是波动率也更高,同时与经济周期更加同步。

尽管两者的算术平均相似,但是房地产的几何平均回报率(也就是对数回报)明显更高,夏普比率也是如此:

二战前,房地产和股权以及其他安全资产的走势非常相似,但是战后不再如此,股权价格在各个国家都经历了更加频繁的泡沫和破裂。论文也证实了股权和房地产之间的低相关性带来的分散化收益。

此外,各个国家的股市变得越来越同步,但是不同国家的房地产市场的相关度仍然很低,因此与股票相比,分散化投资国际房地产市场可能会有更高的风险调整后的收益。

安全资产

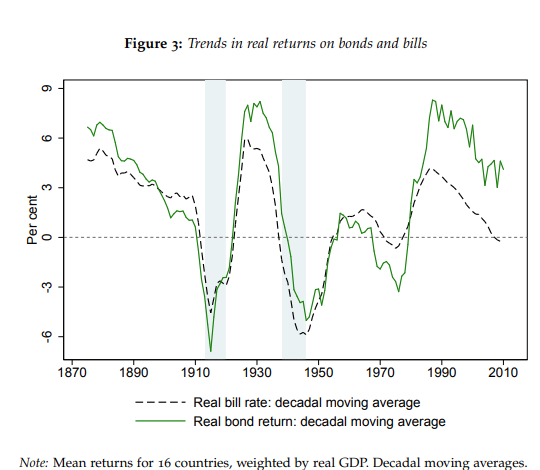

债券等安全资产的真实收益率的波动性比人们认为的要更高,而且经常高于风险资产。安全资产的真实收益率在两次世界大战中远低于 0,在 1970 年代的滞涨期间也是如此。安全资产的收益率高点发生在数据的开始(即 19 世纪末)、两次世界大战的战间期、以及 1980 年代中期 Paul Voelker 控制通胀之后。最近几十年安全资产收益率的下降,与 1870 年到一战的走势非常相似。从长期的视角看,目前的低真实收益率并不是异常状态。

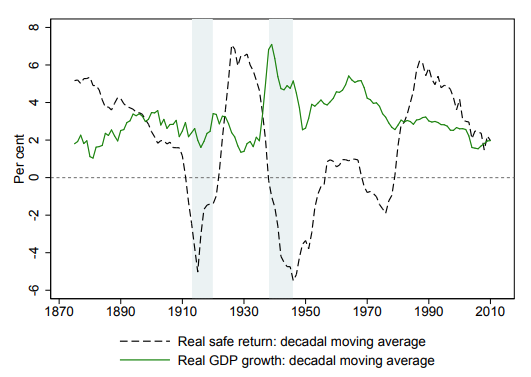

和平时期里,多数国家的安全资产的平均真实收益率在 1% 到 3% 左右。这样的现象并不是没有原因的:把债券的收益率压低可以减轻政府的财政负担,特别是在二战后各国政府需要尽快降低负债的时候。如果债券的回报率高于 GDP 增长率,政府需要持续财政盈余才能降低债务占 GDP 的比例;但是如果债券的回报率低于 GDP 增长率,政府就仍然可以在赤字的情况下降低债务比例。下面这幅图比较了历史上的安全资产收益率和 GDP 增长率:

风险溢价

长期来看,风险溢价是不稳定的。在和平时期里,多数国家的风险溢价在 4% 到 5% 左右。有趣的是,风险溢价的升高变化通常来自于安全资产收益率的下降,而不是风险资产收益率的提高。

资产回报率和经济增长率

Thomas Piketty 在《21 世纪资本论》(Capital in the Twenty-First Century) 里提出,资本的回报率高于经济的增长速度将加剧贫富分化,因为资本的收益率高了,那么劳动的收益率就少了。

这篇论文的数据证实了,在大部分时间里,多数国家的资本回报率远高于经济的增长速度,而唯一的例外发生在两次世界大战时。在战前的和平时期里,资产的年化回报率比经济的年化增长率高 5%。即使在战后,这个数字仍然在 3% 到 4% 之间,也就是说,资产的回报率长期是经济增长率的两倍。

总结

这篇文章用详实的数据,解答了我一直以来很多关于各类资产长期收益的问题。虽然以数据分析为主,但是读起来并不枯燥,值得仔细阅读。